一、2021年成品油市场情况

1. 出行需求蒸蒸日上,能源危机推波助澜

2020年,受到新冠疫情冲击,全球交通燃料消费下滑13%。2021年,随着全球经济活动恢复,交通燃料总消费量恢复到2019年约93%水平。其中汽油需求较20年水平增加约1.7mb/d,柴油需求增加约1.28mb/d, 航煤需求恢复不及预期,增加约830kb/d.Q3开始,由天然气价格暴涨引发能源危机,柴油、燃料油发电(气转油)需求提升,全球柴油库存一路去化。

2. 低利润加速炼能淘汰

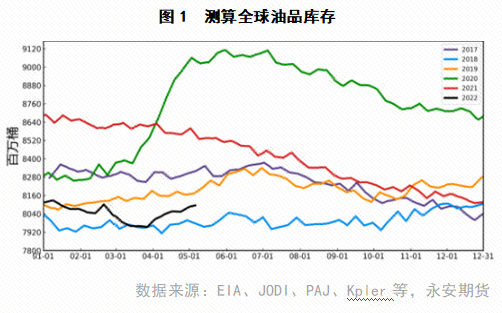

2015年之后,产能过剩叠加上游议价能力强导致炼厂环节利润长期受到压制,新冠疫情带来的需求冲击加速了新一轮全球炼能的出清。2021年下半年,全球成品油需求恢复,炼厂提负,但由于炼厂运营成本提升(加氢成本、电力、碳价),欧美炼厂开工距离2019年水平仍有较大差距。供需缺口导致2021年全球油品持续去库,到21年年底原油、成品油库存均到低位,推动价格不断抬升。

二、2022年成品油市场

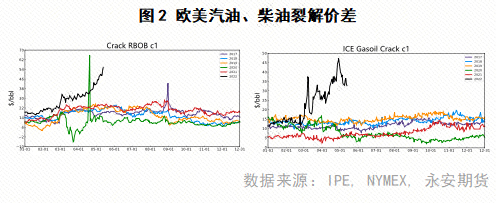

3月俄乌冲突爆发,因欧美限制俄罗斯石油产品出口,全球成品油贸易流通量预期下降,欧美汽柴油裂解价差大幅飙升。4月底,柴油、燃料油裂解价差一路走高,此后,汽油裂解高歌猛进,创出历史极值,并势头不减。

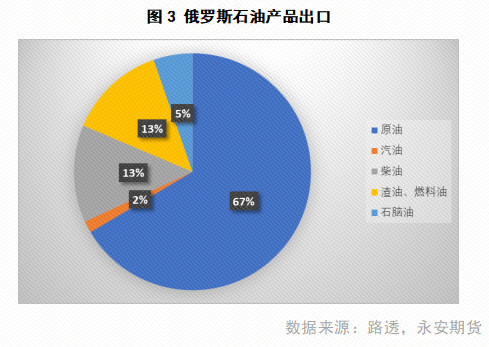

2021年俄罗斯石油产品出口数据显示,原油、渣油、柴油比重较大,汽油出口占比较小。因此,俄乌冲突发生以后,对俄罗斯石油出口的担忧首先带动原油、柴油价格大幅飙升。伴随着英国、美国宣布对俄罗斯石油实行禁运,美国从俄罗斯实际石油进口量已经几乎下降为零。俄罗斯出口减压蜡油(VGO)的减少一方面导致炼厂二次装置原料池收紧,炼厂汽油产出减少,另一方面,炼厂不得不向中东采买高硫渣油作为补充,收紧了中东的燃料油物流,又推升了燃料油的裂解价差。

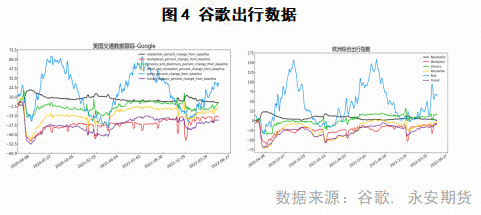

需求方面,5月以来,虽然海外零售汽油价格已经达到历史高位,但是由于财政补贴与工资水平提高,欧美居民个人可支配收入增加,交通燃料占居民可支配收入比重提高较缓;加上部分欧美政府降低汽油税,以及发达经济体居民出行需求较为刚性,我们看到主要经济体的交通燃料消费展现韧性,高价格抑制需求幅度不仅不大,反而因为各地政府防疫政策的边际宽松和欧美假期的到来,出行需求愈发向好。

同时,报复性旅行消费的背景下,全球航空需求火爆,欧美航班数均恢复到2019年85%以上的水平。由于21年航煤消费恢复不及预期,炼厂选择最大化柴油产率,航煤库存不断下滑,调油商航煤库存也处于低位。而22年一季度航空需求恢复,使得航煤现货大幅走强,炼厂调高航煤产率,主动补库存,航煤市场预期向好。而航煤的好进一步分流了柴油的供应。

此外,由于欧盟对俄罗斯的天然气依赖始终是俄罗斯重要的政治筹码,欧盟迫切需要在保证能源供应稳定下的替代能源。为了防止今年冬季再度爆发“能源危机”,欧盟致力于在10月底之前将天然气储气量提高到80%,我们也发现近期欧洲的天然气库存累的比较快,换言之,为了积累天然气库存,其他能源品,如煤炭、柴油等的需求可能有前置风险。

在低库存、炼厂产能受限、俄罗斯出口预期下降、需求持续向好的背景下,成品油出现较为刚性的缺口,持续推升价格。西区亟需东区炼厂加大开工进行补充。根据PPAC数据,3月印度炼厂产量达到历史峰值,汽油、柴油产量、出口量达到历史新高,边际增量有限。而中国方面,4月以来多地疫情爆发,“动态清零”的管控政策使得成品油需求下滑,国内汽柴油与海外供需劈叉,汽柴大幅累库。看似内外劈叉较大,出口利润可观,但是国内仍然维持着低出口的基调,造成外围成品油紧张环境始终不能得到很好的缓解。

三、对芳烃的影响

美国汽油需求强势,而供给不足,由于当地缺乏高辛烷值的调油料,调油商已经在亚洲市场上购买甲苯、混二甲苯和PX运送到美国,大幅推升了这些化工品的价格。另一方面,由于汽油供需有缺口,可能有部分芳烃型炼厂切换至汽油型炼厂,导致甲苯和二甲苯的产量降低,而由于纯苯产量不受影响,因此涨幅不及甲苯和二甲苯。

美国甲苯和二甲苯(MX和PX)价格大幅上行后,和亚洲甲苯和二甲苯的价差扩大,亚美的物流窗口打开。当前已经有国际贸易商在采购甲苯和二甲苯运往美国,这也在上周引发了亚洲PX的大幅上行,但当前运力紧缺,运费高企,因此实际出口量不多,同时国内汽油市场的萎靡使得国内芳烃成为了全球价格洼地,加上近端PX工厂预计整体提负以及下游和终端表现疲软,国内PX的供需预计仍然偏过剩。因此,PX价格继续上涨的条件是亚洲PX持续出口至美国,这一点有待观察。而对于PTA来说,PX价格上行带来成本的提升,但PTA自身基本面不好:存量检修装置逐步重启,而下游聚酯现状很差,未来预计也难以恢复到较好的水平,PTA自身未来预计持续过剩,因此从远端预期来看,PTA不该给太好的利润。PX价格的上涨可能会持续挤压PTA的利润,最后通过PTA装置的减产来形成PX的平衡。

纯苯方面,由于不能直接参与调油,美国纯苯价格上涨的逻辑是:甲苯的调油需求增加,价格上行,甲苯歧化的经济性下降,负荷降低,导致纯苯产量降低。因此,纯苯价格上行的幅度不如甲苯和二甲苯。美国纯苯价格上涨后,亚美价差扩大,但运费高企,物流窗口仍旧没有打开。当前看,本次美国汽油的冲击对于亚洲纯苯供需上的利好可能暂时有限。

但当前我国国内纯苯的基本面本身就不错:中国国内的纯苯处于价格洼地之中,韩国的纯苯出口到中国的经济性较差,中国进口亏损较多。因此,后续我国纯苯进口量预计不多。当前港口库存在低位,5-6月预计也是维持去库的状态。但是同时也要注意到,当前国内纯苯的需求不好,苯乙烯、己内酰胺两个最大的下游处于亏损状态,苯酚、苯胺和己二酸的利润也都不好,如果疫情恢复不及预期,需求端可能发生负反馈,因此还是要持续关注评估总的供需平衡状态。

苯乙烯方面,其自身的供需状态没有纯苯好,当前预计5月小幅去库,但6月出口预计减少,且有新产能投产,平衡边际转弱。当前下游整体表现一般,其中GPPS处于亏损状态。因此苯乙烯的上行驱动主要来自于纯苯端的支撑,但与PTA一样,苯乙烯自身不应该给利润。

四、总结

随着夏季出行旺季的到来,Q2全球汽油需求预期走强。除美国以外,全球各地出行指数已经接近甚至超越2019年同期水平,美国出行也预期向好。由于过去几年炼能淘汰、中国、俄罗斯成品油出口减少,近期中东尚无大型新装置投产,今夏成品油供应增量受到限制,预计成品油市场紧张局面难以缓解。

芳烃方面,美国当前汽油强势,带动美国芳烃上涨,并通过亚美物流进一步带动亚洲芳烃上行,但当前实际发生的出口量不多,因此美国芳烃对亚洲芳烃供需的实际影响暂时有限。同时,当前国内芳烃的下游需求表现一般,因此需要关注供需之间平衡的演变,当下看纯苯后续供需尚可,而PX一般。而对于芳烃下游的苯乙烯和PTA来说,二者自身的基本面一般,下游需求现状均不好,后续预计均逐步趋于过剩,因此芳烃端可能阶段性对苯乙烯和PTA有支撑,但二者自身可能难以长期给出利润。

(文章来源:永安期货)