摘要

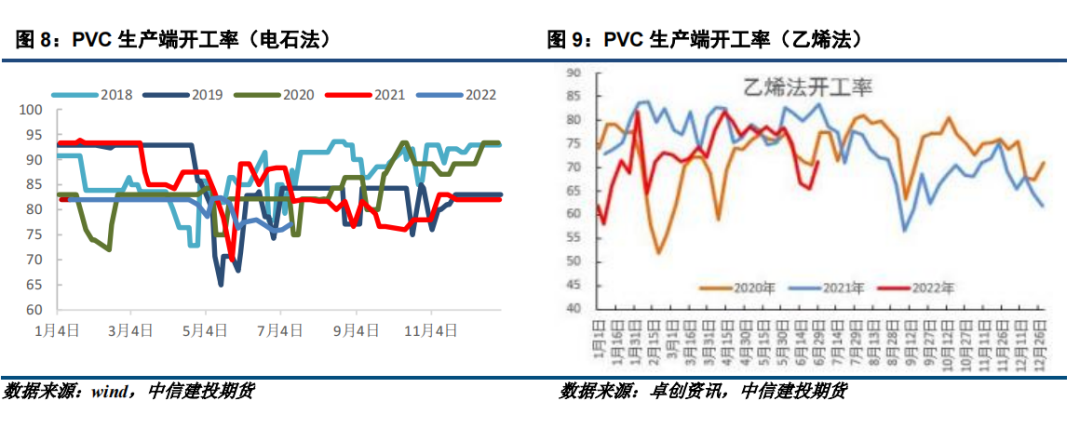

供应方面,本周PVC产量环比增加。截至7月14日,根据隆众资讯数据,PVC整体开工率为80.17%,环比上升1.80%,同比下降2.22%。其中电石法开工率上升2.62%至79.66%,乙烯法开工率下降 0.95%至83.19%。最新周度产量为44.71万吨。

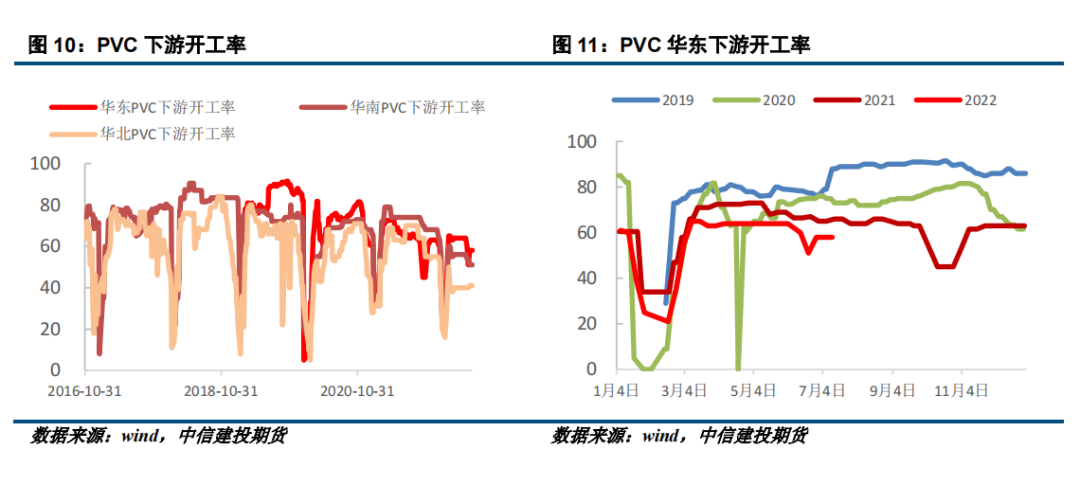

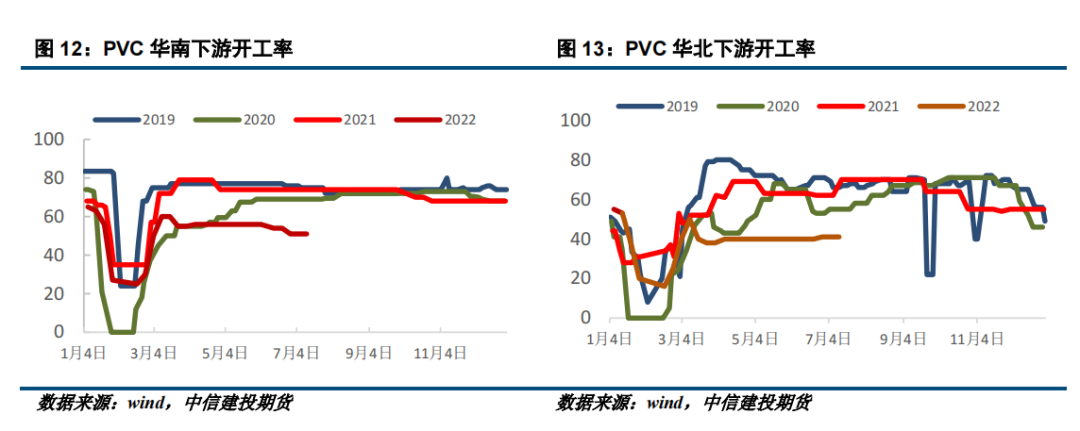

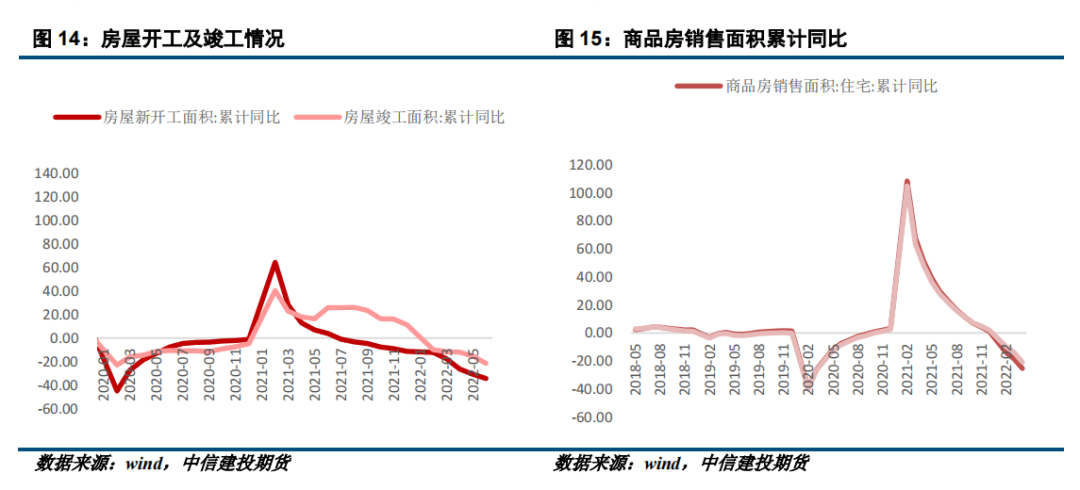

需求方面,本周PVC下游开工率变动不大,需求表现弱势。终端表现较差对PVC需求拖累明显。当前下游观望情绪较为明显,采购积极性偏低,部分企业逢低接货。下游企业订单不佳,对后市预期较弱。

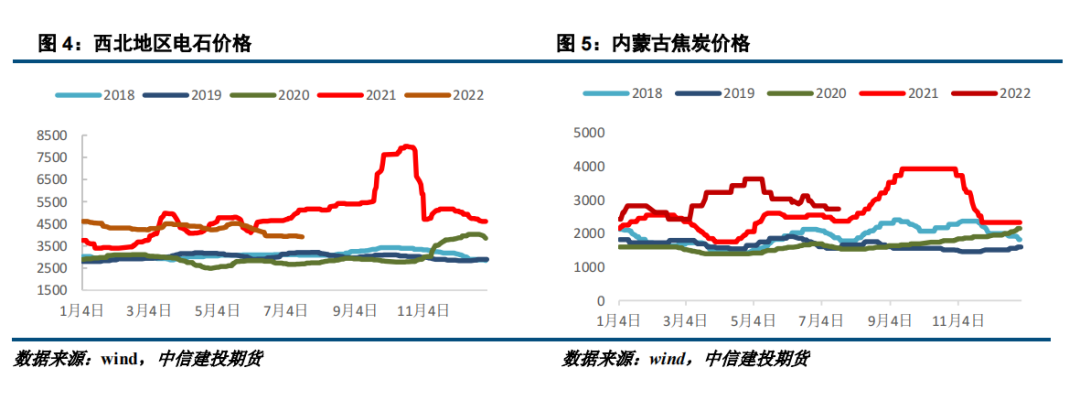

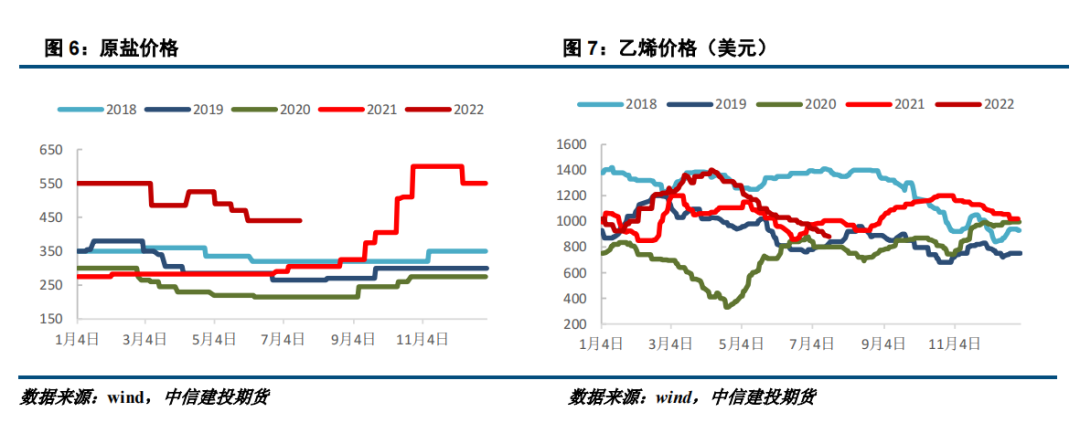

成本方面,本周电石价格基本持稳,乙烯价格下跌。截至7月14日,西北地区电石价格3910元/吨,较7月7日下跌1.01%;华东地区电石价格4425元/吨,较7月7日持稳;华南地区电石价格4550元/吨,较7月7日持稳。截至7月14日,CFR东北亚乙烯价格881美元/吨,较7月6日下跌4.34%。本周电石法、乙烯法成本下降,电石法亏损加剧,成本支撑增强。

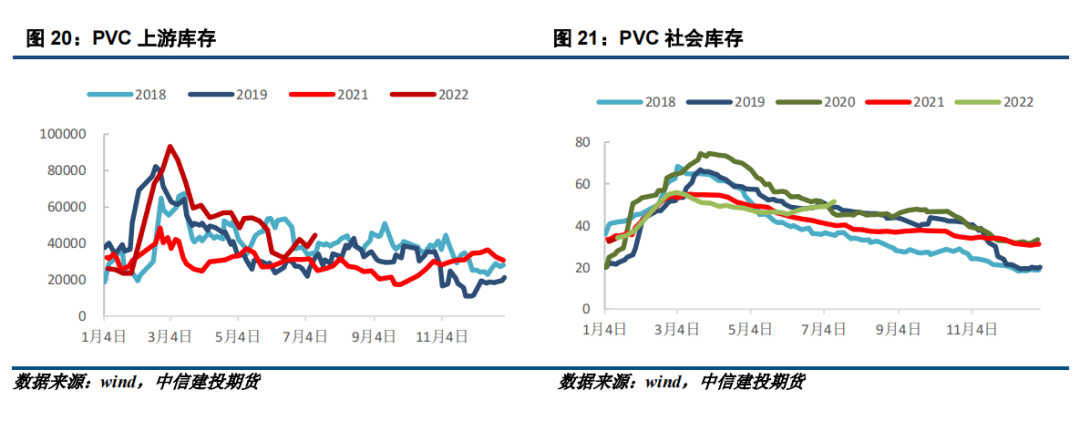

库存方面,本周社会库存环比继续增加,隆众统计的最新PVC社会库存为36.94万吨,环比增加3.76%,同比增加149.76%。

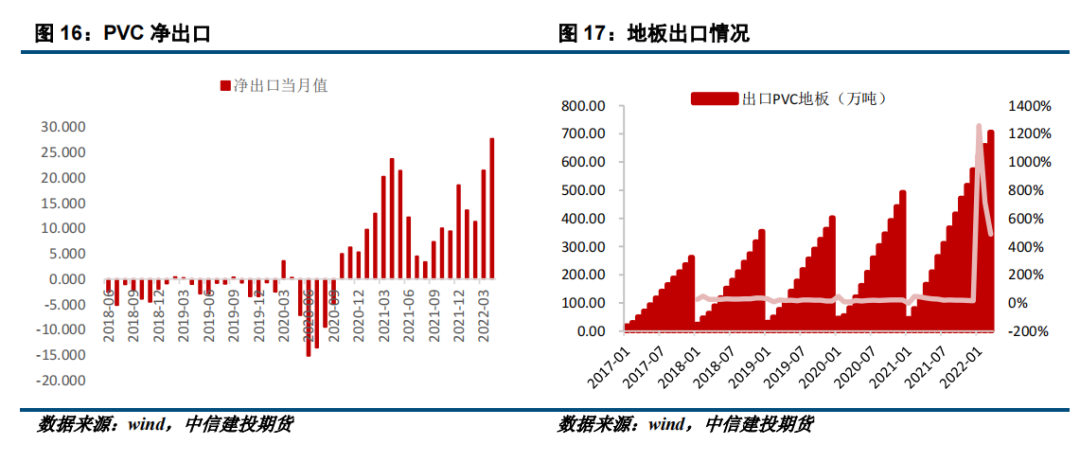

综合来看,短期PVC基本面偏空,宏观利空主导短期价格。从估值看,当前PVC生产亏损加剧,成本支撑增强。从供需结构来看,短期开工率和产量环比增加,下游需求疲软,库存较去年同期增加明显,对价格产生利空影响。短期宏观利空明显,基本面较弱的PVC重挫。短期PVC价格跌至成本线下方,往下空间不大,待市场情绪缓和后或有小幅反弹,预计近期低位震荡整理。中期继续关注国内稳增长政策力度,待需求好转、库存拐点出现后价格反弹概率较大。建议投资者暂时继续观望。

不确定性风险:电石、原油价格大幅下跌;需求弱于预期;宏观风险等。

一

行情回顾

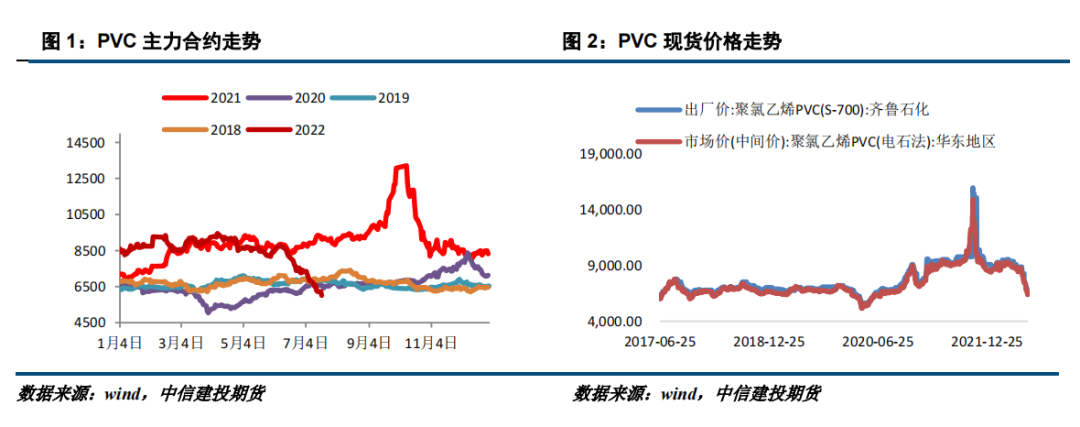

截至7月15日,PVC主力合约收于6007元/吨,较7月8日变化-7.75%,最高价格为6582元/吨,最低价格为6007元/吨。

二

价格影响因素分析

1.上游原料

截至7月14日,西北地区电石价格3910元/吨,较7月7日变化-1.01%,最高价格3950元/吨,最低价格3910元/吨;华东地区电石价格4425元/吨,较7月7日变化0%,最高价格4425元/吨,最低价格4425元/吨;华南地区电石价格4550元/吨,较7月7日变化0%,最高价格4550元/吨,最低价格4550元/吨。

截至7月14日,CFR东北亚乙烯价格881美元/吨,较7月6日变化-4.34%,最高价格921美元/吨,最低价格881美元/吨。

截至7月15日,内蒙古二级冶金焦2725元/吨,较7月8日变化0%,最高价格2725元/吨,最低价格2725元/吨。

2.上游开工

截至7月14日,根据隆众资讯数据,PVC整体开工率为80.17%,环比上升1.80%,同比下降2.22%。其中电石法开工率上升2.62%至79.66%,乙烯法开工率下降 0.95%至83.19%。最新周度产量为44.71万吨。

3.下游开工

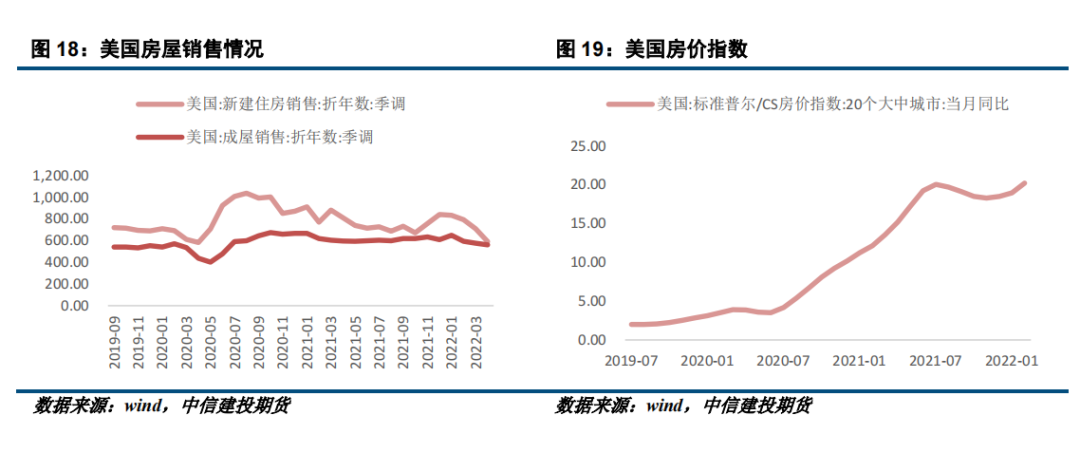

截至7月14日,根据隆众资讯数据,PVC下游开工率变动不大,需求仍然弱势。隆众统计的型材企业开工目前多在4-6成左右。整体来看,7月以来房地产销售数据再度转弱,1-6月下降同比下降明显,对PVC需求拖累明显。当前PVC下游采购积极性仍偏低,部分企业逢低接货。下游企业多数订单不佳,对后市预期较弱。

4.库存情况

截至7月11日,根据隆众资讯数据,PVC社会库存为36.94万吨,较7月4日的35.60万吨增加1.34万吨,环比增加3.76%,同比增加149.76%。其中华东地区社会库存由28.65万吨增加至29.74万吨;华南地区社会库存由6.95万吨增加至7.20万吨。

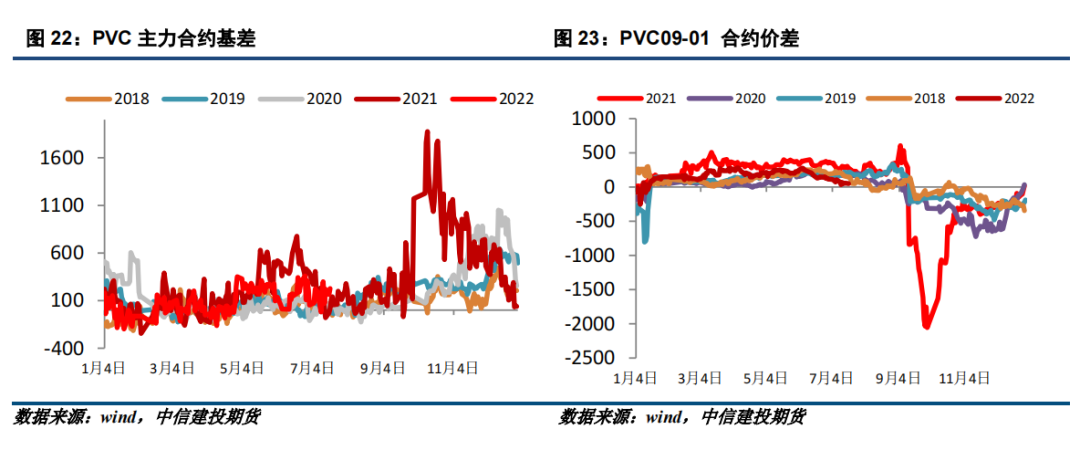

5.基差及价差分析

7月8日至7月15日,PVC华东地区电石法现货价格与期货主力合约基差由187元/吨变动至227元/吨,基差变化40元/吨;PVC2209-PVC2301合约价差由34元/吨变动至48元/吨,变化14元/吨。

三

重要图表及数据

1.行情回顾

2.上游原料

3.上游开工

4.下游开工

5.库存情况

6.价差分析

(文章来源:中信建投期货)