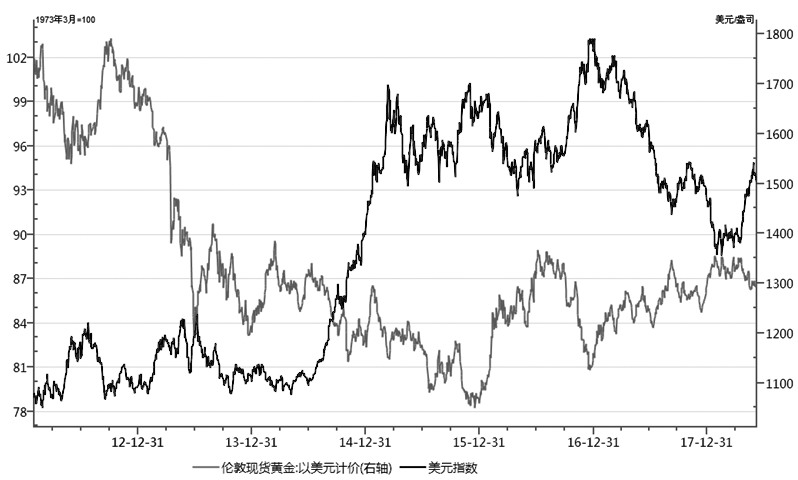

美元仍是近几周影响黄金定价的主要因素,其影响力超过了地缘政治风险引发的避险需求。前期美元强势主要有几方面原因:一是欧美经济表现不一,美国经济数据好于欧洲,美元上涨;二是市场担忧意大利政治经济问题外溢,反映到指标上就是意大利和德国利差扩大,欧元弱,美元上涨,这里面含有避险要素,所以金银跌幅并不大,甚至出现美元、金银同涨现象;三是美联储6月加息基本敲定,而欧洲央行,英国央行二季度以来犹豫不定,欧元弱,美元涨,但这一因素在三季度可能会有变化;四是前期美元上涨的另一个因素是美债收益率不断走高,吸引资金流向美元,这是打压贵金属价格的关键,美债收益率跟未来加息预期及未来美国经济表现预期相关,需要重点关注。此外,自去年年底以来,外汇融资市场的“美元荒”愈演愈烈,从供需角度看,季末或月末美元的供需失衡也是导致这波美元强势的一个因素。

短期看,美元走势或已见顶,之前美元指数95附近的高位或成为短期顶部,而中长期也依旧不看好美元前景。近期,美国的就业和工资数据超过了预期,推高了通胀预期。数据显示,美国5月非农就业人数实际增加22.3万,远超预期的19万。失业率进一步下跌至3.8%,创18年以来新低;美国5月工资增速稳步上涨,美国5月平均时薪同比增长2.7%,好于预期和前值的2.6%;而重要通胀数据核心PCE物价指数也再度触及2%的通胀目标,4月核心PCE物价指数同比增幅为2%,与3月持平,4月扣除食品、能源的核心PCE物价指数同比增长1.80%,符合预期。

因为就业、制造业等数据强劲,美国第二季度国内生产总值(GDP)追踪模型已经大幅上升到了3.7%,美国财政刺激和宽松货币政策带来的利好因素推动美国经济快速增长,之后美国经济增长速度可能会逐渐放缓,因此后期美元走势仍不乐观。

随着全球经济更快地增长,其他经济体货币表现会优于美元,从而压制美元走势。近期,日元兑美元不断走高,因为日元在外汇市场上历来是被作为避险货币,所以我们由此可以推断,在当前市场至少是近期,由于市场避险氛围较浓,日元走强对美元也起到一定的压制作用。

对欧元区来说,虽然欧元区一季度GDP终值增速创2016年三季度以来新低,但经济学家普遍预计其经济增速将在今年晚些时加快,因此一季度经济疲弱并不会对欧元区货币政策产生大的影响。据,欧洲央行6月14日会议可能会讨论退出QE。目前欧洲央行正计划慢慢退出大型债券购买计划,今年可能结束量化宽松政策,2019年中期开启加息周期。因此,以欧洲央行为首,全球各大央行趋于逐步退出货币宽松政策,这一周期基本不可逆,考虑到市场对于非美央行缩减预期强于美联储,从货币角度看,其他货币走强会压制美元走势,这支撑了金价长期走势。

近日伦金价格一直在千三关口振荡。美联储5月会议纪要显示,大多数决策者认为,如果美国经济前景仍然乐观,再度“迅速”加息将是“适宜的”。少数决策者指出,如果美联储继续加息,联邦基金利率“没多久”可能就会达到中性水平。会议纪要暗示了6月或加息,但在今年加息三次还是四次上仍存在分歧。5月会议纪要公布后,CME数据显示,美联储年内合计加息三、四次的概率分别为45.5%和34.7%,6月加息概率为90%。同时,近日强劲的就业数据以及良好的通胀数据也为本次加息扫清了最后的障碍。

目前来看,美联储6月加息已经是板上钉钉,根据我们对于近几年历次美联储加息会议前后的市场分析,美联储会议前夕金价通常承压下跌,加息之后通常会反弹或大幅上涨,往往会议前跌得越多,加息后反弹幅度越大,考虑到6月加息之后,市场对于9月加息的预期不高,较长的加息时间空档期可能会促使贵金属重演靴子落地后的反弹行情。

由于数据强劲,市场对于美联储年内加息四次的预期再度强化,但有美联储官员表示已经接近加息周期尾部,部分官员认为美联储或面临变革期,对于新兴市场的冲击不可忽视,因此关于美联储这些预期长期看可能会在一定程度上压制美元走势。

其中2018年的票委,亚特兰大联储主席博斯蒂克表示,支持今年加息3次,他认为很重要的观察变量是:经济表现与预期的差异、经济是否存在过热,并根据经济数据修正预期。他认为中性利率可能在2.25%2.75%的水平,还需再加息35次就可以了,因此认为美联储已经接近加息周期的尾部。如果在达到中性利率后继续加息,可能会引发增长动能减退,甚至是经济衰退。

同样是今年的票委,克利夫兰联储主席梅斯特表示,现在是时候评估是否需调整当前货币政策框架。旧金山联储主席(6月18日将转为纽约联储主席)威廉姆斯除了重申今年加息3到4次依旧合理外,也表达了改变美联储前瞻指引方式的愿望。他表示现在可以开始逐渐摒弃前瞻指引,不再单纯承诺保持利率低位,而是改成解释央行将如何回应最新的经济发展形势。

在美联储加息预期升温下,机构普遍对全球市场流动性产生担忧,美联储激进的加息及缩表会给新兴市场重创。印度央行行长近日就呼吁美联储放慢缩表节奏。从长远看,新兴市场面临股、债、汇三杀,这种危机最终会传导至发达市场,引起全球经济危机。从美联储稳定金融市场的职责看,长期而言,美联储加息、缩表会考虑到对其他市场的冲击。

由地缘政治引起的避险情绪对于金价的支撑效应近日虽然有所减弱,但却成功使得金价持稳于1280美元/盎司上方。中美贸易摩擦进展情况反反复复,虽然避险效应有所减弱,但贸易摩擦不会马上结束。中国不希望中美贸易摩擦升级,希望推动中美两国经贸平衡发展。但美国则是打着贸易保护主义旗号赤裸裸地遏制,随着中美经济实力的此消彼长和经贸竞争性的增强,中美贸易摩擦具有长期性。

美国对加、墨、欧盟设置的钢、铝关税,其本质上就是在反对全球贸易。对此,欧盟委员会批准了对美国进口产品加征关税的决定,征收措施将于7月生效。法国经济部长表示对美国加征钢铝关税既不理解也不接受,美国引起的全球贸易争端将会增强市场的避险情绪。

此外,一系列地缘政治不确定性依然影响市场,伊朗局势仍处于发酵阶段,中东各国之间互不相让,矛盾逐渐激化,新兴市场的金融风险也是一颗隐形炸弹。地缘政治的不确定性依然是影响金价的主导因素,一旦出现黑天鹅事件,势必会大幅拉涨黄金价格。

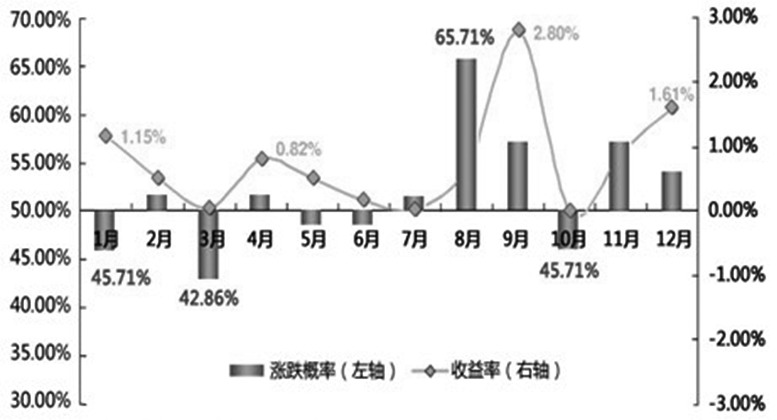

同时,季节性上涨周期来临。根据以往数据统计可知,黄金一、二季度往往表现差强人意,而进入三季度将面临季节性上涨,叠加地缘政治的避险支撑以及美联储加息靴子落地后的反弹等因素刺激,6月下旬开始,黄金或迎来季节性反弹行情,重测前期的高点。

从供需角度看,工业和实物需求会随着强劲的全球经济增长而改善,而矿业供应处于下滑态势,供不应求的情况将利于金价走势。贵金属供应减少,黄金储备大幅减少,尤其是白银和铂的供应出现减少。此外,印度的婚礼季节即将来临,预期对黄金的采购将会增加,这将长期支撑贵金属价格。

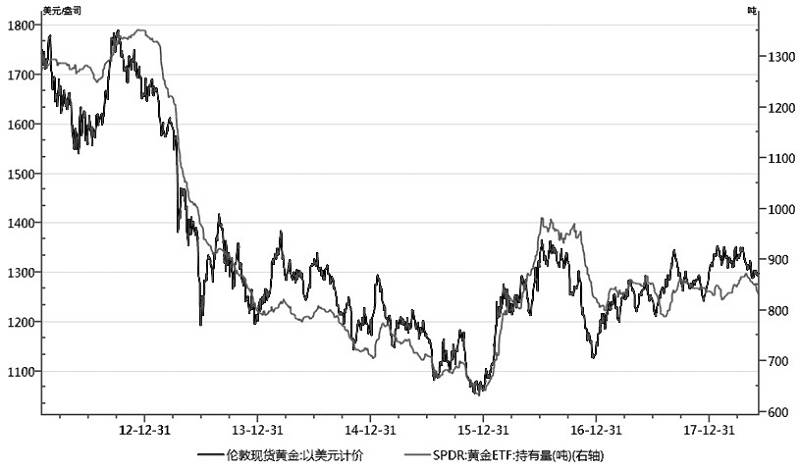

COMEX黄金期货净多头头寸在连续两周下降之后,5月29日当周转为大幅增加,净多头重回10万手上方。但截至6月5日当周,COMEX期金非商业类净多头头寸转而小幅回落3714手至111416手,回落幅度不算大。全球最大黄金ETF近日持仓仍处于减持状态,从5月8日至6月8日共减仓35.37吨,目前持仓为828.76吨,为今年3月9日以来最低水平。其中,6月1日减少10.61吨,创2月9日以来最大降幅。

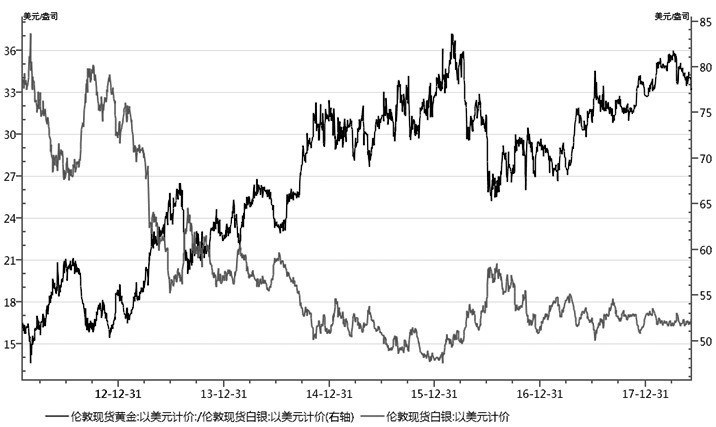

金银比值4月6日曾至81.79的历史高位,之后进入振荡下行通道中,短时而言,趋势将会持续。5月,虽然美元、美债收益率强势上涨,但是白银却很坚挺,并未跌破16美元/盎司的关键支撑位,在1616.8美元/盎司之间波动。而且,近日受铜、原油等大宗商品走强带动,白银走势强于黄金。金银比值虽然目前回落至77.5附近,但仍处于较高位置,因此做空金银比值仍有获利空间。后期,白银的良好表现或将继续,后期涨幅或远超黄金。

总之,短期来看,美联储及欧日央行动态、地缘政治情况仍是关注重点;中期来看,各大央行动态、地缘政治因素、美国经济数据仍将综合主导金价走势。技术上,周、月K线仍未脱离多头氛围,短时金价波动率或上升,脱离千三关口附近振荡区,关注上方13181366美元/盎司区间阻力,下方关注12601280美元/盎司区域支撑。